PUBLICIDAD

HEMEROTECA

25 ABR 2024 Temas del día:

Engel en Chinaplas 2024

Proyecto Biomicro AIMPLAS

Resultados de Engel

Jaka Robotics

CEP Hispack 2024

HEMEROTECA

25 ABR 2024 Temas del día:

Engel en Chinaplas 2024

Proyecto Biomicro AIMPLAS

Resultados de Engel

Jaka Robotics

CEP Hispack 2024

Joseph Chang, editor global de la firma Independent Commodity Intelligence Services (ICIS) analiza en un artículo cómo la guerra de Ucrania puede afectar a las exportaciones rusas de polímeros y a los flujos comerciales globales.

A pesar de que se había avisado, la invasión de Ucrania por parte de Rusia ha supuesto un duro golpe, primero para los ucranianos, evidentemente, y de rebote, para los mercados y la economía.

Al anuncio de varias empresas del sector químico y de los plásticos que interrumpen sus operaciones con Rusia hay que añadir otras consecuencias como las que apunta Joseph Chang, de ICIS, en un artículo.

Para Chang, las interrupciones en las exportaciones de productos químicos y polímeros de Rusia cambiarán los flujos comerciales, en particular hacia Europa y Asia; ya que las sanciones internacionales, la falta de logística e incluso las autosanciones limitan los volúmenes.

El editor global de ICIS asegura que aunque las capacidades de Rusia son relativamente pequeñas a escala mundial, pueden tener un impacto significativo en los mercados regionales si se interrumpen estas exportaciones.

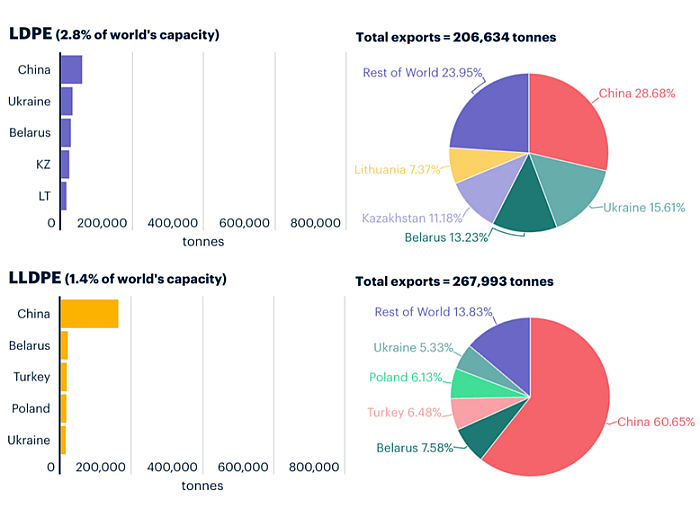

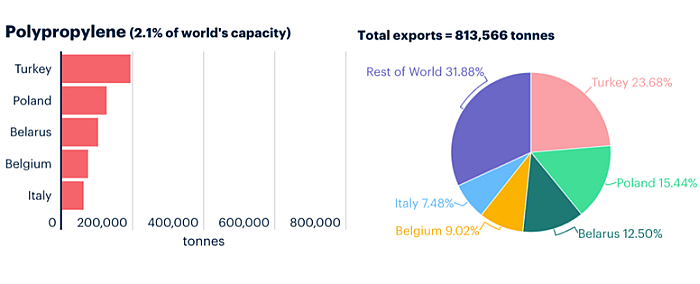

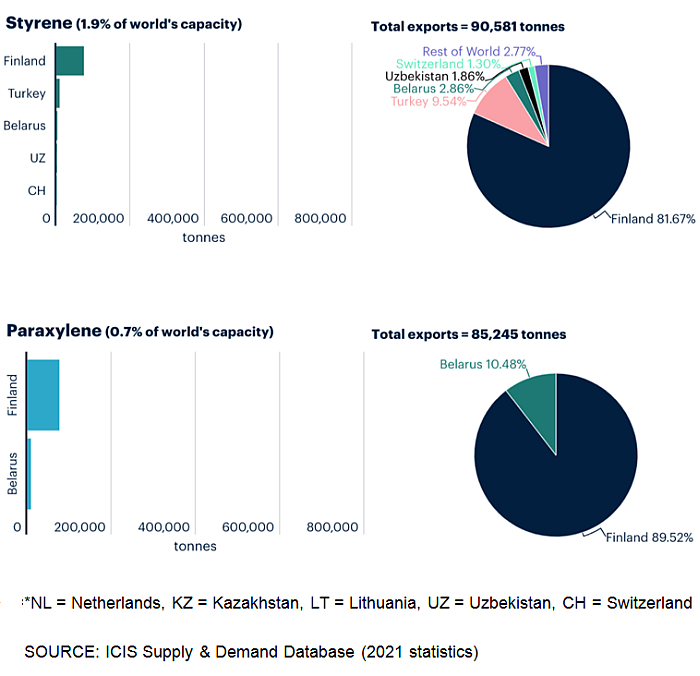

Las principales exportaciones de Rusia incluyen metanol, polietileno (PE), polipropileno (PP), estireno y paraxileno (PX).

En 2020 y 2021, Rusia aumentó las exportaciones de polietileno de alta densidad (HDPE) y polipropileno (PP) tras la ampliación del complejo ZapSibNeftekhim de SIBUR en Tobolsk, el año 2020.

Concretamente, las exportaciones rusas de HDPE pasaron de 160 000 t/año en 2019 a más de 850 000 t en 2021. Más de la mitad de dichas exportaciones tuvieron como destino China, país que no ha impuesto ninguna sanción contra Rusia. Otros destinos importantes para el HDPE de Rusia en 2021 incluyeron Turquía, Bélgica, Polonia, Kazajstán y Bielorrusia.

Como explica Amy Yu, analista senior de ICIS con sede en Shanghái, se esperan más exportaciones rusas de PE para China pero no parece que aumenten al resto de Asia; dado que muchos países compradores pueden tener problemas para hacer frente a las sanciones. El PE ruso representó alrededor del 3% de las importaciones totales de PE de China en 2021 y principalmente los grados de HDPE.

Según Yu, aunque China está incrementando considerablemente sus capacidades productivas de PE, sin embargo, el gigante asiático aún importa un 40% de este material. Principalmente de Oriente Medio y EE. UU.

Asimismo, como apunta John Richardson, consultor senior de ICIS en Asia, la capacidad de Rusia para seguir exportando también dependerá de si las empresas pueden abrir líneas de crédito con los bancos, lo que parece poco probable. Aunque existe la posibilidad de que los bancos chinos estén dispuestos a intervenir.

Pero esto, según Richardson, dependerá de la fortaleza de la relación entre Rusia y China. En este sentido, el analista recuerda la decisión de China de detener todos los negocios relacionados con Rusia y Bielorrusia a través del Banco Asiático de Inversión en Infraestructura (AIIB) como una señal potencial de que China se está reposicionando.

En el caso del polipropileno (PP), Europa y Turquía son los principales destinos de las exportaciones rusas. Los volúmenes a China son mínimos, porque en los últimos años, el país se ha vuelto mucho más autosuficiente.

Así, las exportaciones de PP de Rusia pasaron de más de 300 000 toneladas en 2019 a más de 800.000 toneladas en 2021, según la base de datos de ICIS. Los principales destinos de las exportaciones rusas de PP en 2021 incluyeron Turquía, Polonia, Bielorrusia, Bélgica, Italia y Ucrania.

El analista sénior de ICIS, Lorenzo Meazza, espera cambios considerables en los flujos comerciales de exportación de Rusia a corto plazo, y quizás más significativamente a largo plazo. A corto plazo, Europa debería encontrar fácilmente alternativas a los volúmenes rusos. Se prevé que la disponibilidad de PE mejorará en general, con material de EE. UU. y Oriente Medio, mientras que Asia aumenta su suministro de PE. Por otro lado, -sigue Meazza- Rusia puede intentar vender más PE a China, que aún está muy lejos de ser autosuficiente. Sin embargo, China también está aumentando considerablemente su capacidad de PE y los importadores chinos de PE también pueden decidir evitar los volúmenes rusos mientras continúe el conflicto y las sanciones.

Asimismo, ICIS cree que habrá importantes cambios en las capacidades productivas futuras de Rusia; ya que los proyectos que dependen de la tecnología estadounidense y europea probablemente se retrasarán o cancelarán.

El 2 de marzo, EE. UU. se unió a la UE para restringir las exportaciones de tecnología que respaldan la industria de refino de Rusia.

Antes de la guerra, ICIS esperaba que la capacidad de PE de Rusia aumentara de alrededor de 3,4 millones de toneladas / año en 2022 a más de 5 millones de toneladas en 2025 y más de 8,5 millones de toneladas en 2027. Igualmente, se esperaba que las exportaciones del país casi se triplicaran en cinco años.

Sin embargo, ICIS ahora ha revisado su pronóstico para la capacidad de PE de Rusia de 3,4 millones de toneladas/año en 2022 a menos de 4 millones de toneladas para 2027. Se trata de una diferencia enorme, de 4,5 millones de toneladas, que podría restringir los mercados globales si no se reemplaza por otras capacidades.

ICIS señala que existen dudas entorno al proyecto Baltic Chemical Complex de Rusia, con una inversión de 10.000 millones de euros. Este proyecto es una de las mayores expansiones planificadas para producir PE de todo el mundo y cuantificada en 3 millones de toneladas anuales en dos fases. El inicio de la producción comercial está previsto para mediados de 2024.

Concretamente se esperaba que los primeros 1,5 millones ton/año estuvieran listos para mediados de 2024 y el resto, a partir de 2025. Habría seis reactores de PE con la empresa estadounidense Univation suministrando la tecnología de polimerización.

Propiedad de RusGazDobycha, que a su vez es propiedad de National Gas Group, la producción tendría como destino el mercado interno de Rusia, además de Europa, Asia, América Latina y África.

Si se ven afectados los nuevos proyectos de PE en Rusia, es posible que no proporcionen las grandes exportaciones que se esperaban. Puede haber más inversiones nuevas en Asia, especialmente en China, a medida que crece la demanda, dice Yu, analista senior de ICIS.

La principal exportación de productos químicos de Rusia es el metanol, que alcanzó los 1,9 millones de toneladas en 2021; la mayor parte, con destino a Europa.

ICIS informa que los compradores europeos evitan el producto de origen ruso aunque no existen sanciones vigentes sobre las exportaciones de metanol ruso a Europa.

Los mercados energéticos ya están comenzando a no querer tomar productos rusos, ya sea petróleo crudo o gas. Creo que el metanol está siguiendo esta tendencia, dijo un vendedor.

Afortunadamente, estos productos energéticos aún no están sancionados, pero es una cuestión de autosanción, dijo el vendedor.

Si bien algunas empresas han declarado su postura sobre los negocios con Rusia, actualmente no está claro qué parte del mercado europeo de metanol se autosancionará.

En general, hay muchos jugadores pensando que no comprarán el metanol ruso por cuestiones éticas más que por que esté prohibido por sanciones o leyes, dijo un productor.

A ello hay que sumar el rápido aumento de los precios al contado, que aumentaron un 22 % en la semana hasta el jueves 3 de marzo.

Las empresas esperan que la brecha de suministro de Rusia quede suplida con importaciones de otros lugares; las otras fuentes típicas son los EE. UU., Trinidad, Venezuela, Guinea Ecuatorial y Oriente Medio.

Igualmente, Joseph Chang cita a fuentes del mercado para apuntar que las exportaciones rusas de paraxileno (PX) y ortoxileno (OX) serán casi nulas en un futuro cercano como consecuencia de la invasión; ya que los compradores temen el impacto de nuevas sanciones o simplemente optan por boicotear el material de origen ruso.

Varios comerciantes y productores en Europa dijeron que recibieron nuevas solicitudes de compradores que solían importar de Rusia.

Mientras tanto, se informa que el estireno de Rusia está disponible en Europa y no hay prisa por asegurar los volúmenes.

De las más de 90.000 toneladas de exportaciones de estireno de Rusia en 2021, más del 80 % fueron a Finlandia, según la base de datos de oferta y demanda de ICIS. La mayoría se utiliza internamente para poliestireno expandible (EPS), látex de estireno butadieno (SB) y resinas de poliéster (UPE).

El mercado europeo de estireno, que consume mucha energía, se enfrenta a retos cada vez mayores debido a los mayores costes derivados de los precios del gas natural, que también han aumentado tras la invasión de Ucrania.

Si el gas se mantiene en este nivel, será un gran problema, ya que perderemos dinero en la cobertura total de cualquier derivado que vendamos, dijo un productor de estireno con sede en Europa.

Mientras tanto, los precios del petróleo crudo continúan aumentando. Ejerciendo presión sobre los márgenes de productos químicos en todos los ámbitos; especialmente en Europa y Asia, donde la nafta a base de petróleo es la principal materia prima para la producción de productos petroquímicos.

El riesgo de una reducción en las exportaciones de petróleo de Rusia es la razón principal que está detrás del aumento del precio del petróleo en las últimas semanas. Rusia exporta alrededor de 4,5 millones de bbl/día de crudo y alrededor de 2,5 millones de bbl/día a países no europeos; la mayoría, a compradores asiáticos como India, Corea del Sur, Japón y China, dice Ajay Parmar, Analista sénior de petróleo crudo de ICIS.

El 3 de marzo, un grupo de legisladores estadounidenses presentó una ley que prohibiría las importaciones de energía de Rusia.

La forma en que se diseñen las sanciones será fundamental para su éxito. Si las sanciones occidentales sobre las exportaciones de petróleo de Rusia solo se aplican a los compradores de crudo occidentales, Rusia sufrirá a corto plazo; pero es probable que aún pueda encontrar compradores dispuestos en Asia, ya que el mercado del petróleo está especialmente ajustado en la actualidad, agregó.

Sin embargo, si se amplían las sanciones, el impacto en las exportaciones de energía de Rusia sería significativo; ya que el número de compradores dispuestos a adquirir crudo ruso sería muy pequeño.

Uno de esos compradores será, por supuesto, China, que aceptará gustosamente el crudo ruso, pero incluso entonces; la logística de desviar volúmenes tan significativos de comercio de petróleo afectarán temporalmente de forma negativa a Rusia, dijo Parmar.

El único alivio importante de los altos precios del petróleo -dice ICIS- vendría de un acuerdo nuclear con Irán; que podría permitir la entrada al mercado de 1,3 millones de bbl/día adicionales de crudo.

Cabe señalar que Irán tardaría de 3 a 6 meses en alcanzar este nivel de producción; pero solo la noticia de un acuerdo nuclear completo ayudará a sofocar el aumento actual de los precios, dijo Parmar.

Si este acuerdo no se produce, los analistas de ICIS auguran un escenario futuro de precios del petróleo elevados.

Aunque ICIS no lo menciona, otra solución pasaría por que Putin desistiera de su actitud y se produjera un acuerdo de paz con Ucrania. Aunque habría de ser a costa de que esta última cediera, en vista de la actitud del mandatario ruso.

*Para más información: www.icis.com

09.03.2022