PUBLICIDAD

HEMEROTECA

13 JUL 2025 Temas del día:

Acteco

Plastics Europe

Clúster del Plástico de Andalucía

KraussMaffei K2025

Hasco

HEMEROTECA

13 JUL 2025 Temas del día:

Acteco

Plastics Europe

Clúster del Plástico de Andalucía

KraussMaffei K2025

Hasco

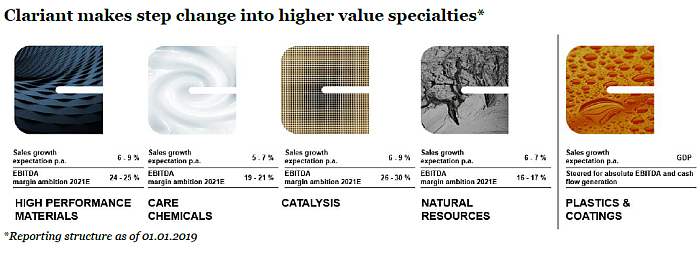

La entrada de SABIC en el accionariado de Clariant, de la que acaba de adquirir el 24,99%, ha provocado que esta última haya revisado tanto su estrategia como sus previsiones financieras.

20.09.2018 Además, ambas empresas han firmado un Memorando de Entendimiento para colaborar en el área de materiales de alto rendimiento. El Grupo tiene la intención de expandirse con más fuerza al centrarse en productos específicos para clientes y ofertas de soluciones con atractivas perspectivas de crecimiento y un potencial de valor superior a la media.

Así, está prevista la combinación de los aditivos y masterbatches de alto valor de Clariant (color, resinas de alta temperatura y cuidado de la salud) y partes del negocio Specialties de SABIC, lo que dará lugar a un proveedor con una posición única en el mercado de materiales y soluciones de alto rendimiento para clientes específicos bajo el nombre High Performance Materials.

De esta manera, para el año 2021, después de la creación de High Performance Materials y de la desinversión del área comercial Plastics & Coatings, Clariant espera generar unas ventas significativamente mayores, de alrededor de 9.000 millones de francos suizos (casi 8.000 millones de euros) y un margen EBITDA de aproximadamente el 20%, con un flujo de caja operativo de más de 1.200 millones de francos suizos (unos 1.066 millones de euros).

La actualización de la cartera junto con la continuación de la estrategia de Clariant permite al Grupo realizar un importante cambio en especialidades de mayor valor, lo que permitirá al Grupo aumentar considerablemente la creación de valor para todos nuestros grupos de interés, dijo Hariolf Kottmann, CEO de Clariant.

Clariant da un paso hacia las especialidades de mayor valor. Así, la nueva área de negocio High Performance Materials ofrecerá un producto específico para el cliente, una experiencia en aplicaciones y una ventaja competitiva de productos termoplásticos de alto rendimiento para exigentes entornos termo-electro-ópticos y mecánicos, especialidades de aditivos y masterbatches junto con una excelente plataforma global de compounding.

Las principales aplicaciones incluyen la electrónica inteligente, la atención médica, la industria aeroespacial, el sector automotriz, la robótica, la fabricación aditiva, las energías renovables y la movilidad eléctrica. Estas aplicaciones exigen el cumplimiento de estrictas especificaciones del cliente que requieren tecnología exclusiva y conocimientos de formulación.

La capacidad superior de High Performance Materials para cumplir con las especificaciones del cliente y proporcionar ventajas tecnológicas creará la base para un crecimiento rentable y acelerado.

Esta base junto con sinergias de costos y eficiencias operativas mejoradas impulsarán una sustancial progresión de rentabilidad y propiciarán una mayor creación de valor. Para el año 2021, se espera que las ventas de materiales de alto rendimiento aumenten a aproximadamente 4.000 millones de francos suizos (3.558 millones de euros) a partir de unas ventas pro forma de 3.000 millones de francos (unos 2.670 millones de euros) en 2017. Por su parte, el margen de EBITDA, incluyendo sinergias, se situará en el 24-25%, frente al 19,4% pro forma de 2017.

Se espera que la combinación de las ofertas de Clariant y SABIC dentro de Clariant genere sinergias significativas con una tasa de ejecución anual anticipada de 100 millones de francos, en los tres años siguientes desde su cierre. Por su parte, los costes de implementación se estiman en 80 millones de francos durante el mismo tiempo.

Clariant tendrá la participación mayoritaria en la combinación de negocios prevista. Dependiendo de la valoración definitiva que ambas partes deberán determinar en los próximos meses, Clariant realizará una evaluación de compensación a SABIC. Esto, sin embargo, no debe generar una deuda neta pro forma 2019 para Clariant y debería dejar la calificación de grado de inversión actual inalterado.

En los próximos meses, Clariant y SABIC ejecutarán la exclusión de sus respectivos negocios, realizarán una diligencia debida recíproca y continuarán negociando la transacción con el objetivo de firmar el acuerdo definitivo para el final de la primera mitad de 2019. El final de la transacción se espera que tenga lugar hacia finales de 2019, y que entre en vigor a partir del 1 de enero de 2020, sujeto a las autorizaciones reglamentarias correspondientes.

Además, Clariant ha anunciado que, para 2020, tiene la intención de desinvertir los negocios de pigmentos, masterbatches estándar y especialidades médicas que no se incluirán en la recién creada área de High Performance Materials.

Esta decisión de desinversión subraya el compromiso de Clariant de trasladar la cartera a áreas de mayor especialización y garantizar la mejor propiedad para cada uno de sus negocios.

A pesar de estar bien posicionados y haber aumentado significativamente su rentabilidad en los últimos años, los negocios que se venderán no coinciden con los criterios del Grupo para diferenciarse a través de la innovación en áreas de mayor crecimiento y mayor rentabilidad.

Tras revisar su estrategia, Clariant también ha anunciado nuevos objetivos para 2021 en cada área comercial. El crecimiento rentable será impulsado por innovaciones sostenibles y soluciones de clientes especializadas que satisfagan la demanda de conveniencia, seguridad, sostenibilidad y eficiencia energética.

Así, el área Care Chemicals espera seguir creciendo por encima del mercado, a un ritmo más acelerado. Este incremento adicional en el crecimiento resultará de ofrecer soluciones sostenibles más innovadoras que satisfagan la creciente demanda del mercado de productos naturales, renovables y de conveniencia.

La entrada en nuevos segmentos de mercado también respaldará este crecimiento superior al promedio. Consumer Care, que se compone de cuidado personal, atención domiciliaria, soluciones de cultivo y atención médica, será el principal impulsor de la estrategia de expansión de esta área comercial.

El mayor grado de especialidades en Care Chemicals y la oferta de soluciones más específicas impulsarán no solo el crecimiento sino también la rentabilidad a nuevos niveles.

Para Catalysis, los objetivos de Clariant continúan por encima de las tasas de crecimiento del mercado al mantener y capitalizar su liderazgo en innovación y fuertes asociaciones de licencia.

Dentro de Catalysts, la introducción de catalizadores altamente innovadores y específicos para el cliente es el motor clave para el crecimiento futuro.

Las soluciones sostenibles, como la reducción de materiales peligrosos, que proporcionan un perfil toxicológico muy mejorado, también contribuirán al crecimiento.

Dentro del área de negocio de Recursos Naturales, se espera que las actividades de los Servicios de Petróleo y Minería generen impulso a medida que la demanda general y un repunte del mercado petrolero mejoren las perspectivas de la industria. La dirección comercial diferenciada de acuerdo con los cambiantes paisajes comerciales combinados con la tecnología y la innovación dará como resultado un fuerte crecimiento sostenible.

El área comercial de lo que quede de Plásticos y recubrimientos, que incluye pigmentos, masterbatches estándar y especialidades médicas, continuará administrándose utilizando una dirección empresarial diferenciada.

Se espera que los pigmentos y los masterbatches estándar crezcan en línea con el PIB, mientras que las especialidades médicas lo harán más rápidamente, de acuerdo con su mercado final subyacente en los envases para el cuidado de la salud.

Se espera que la rentabilidad de Pigmentos y Masterbatches estándar mejore notablemente a través de una estricta administración de costos, mientras que Medical Specialties se beneficiará de las innovaciones que resultarán en un crecimiento rentable.

*Otras noticias relacionadas:

–SABIC completa la compra del 24,99% de Clariant

*Para más información: www.clariant.com