PUBLICIDAD

HEMEROTECA

28 ABR 2024 Temas del día:

RoadShow de Sumitomo (SHI) Demag

Nuevas normas europeas sobre envases

Ganadores Premios UTECH 2024

Antolín resultados económicos

Productos MED de Motan

HEMEROTECA

28 ABR 2024 Temas del día:

RoadShow de Sumitomo (SHI) Demag

Nuevas normas europeas sobre envases

Ganadores Premios UTECH 2024

Antolín resultados económicos

Productos MED de Motan

La publicación alemana Plastics Information Europe (PIE) ha realizado su XI estudio de mercado, sobre las previsiones sectoriales europeas para 2024, en el que han participado más de 300 empresas.

En un contexto aún dominado por la incertidumbre, con el caos logístico en el Mar Rojo como consecuencia del conflicto en Oriente Medio, la guerra de Ucrania y la elevada inflación, PIE ha querido sondear entre las empresas europeas del sector sus previsiones para el presente 2024.

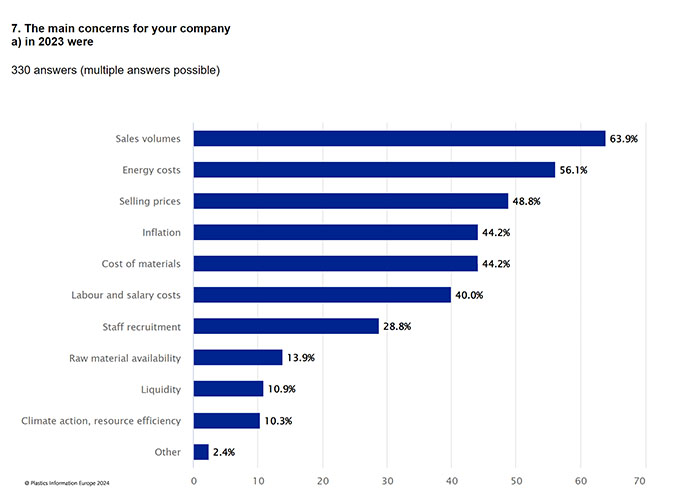

De la encuesta realizada se desprende que, en líneas generales, el comportamiento del sector europeo del plástico experimentó una tendencia a la baja en el segundo semestre de 2023. de hecho, más de la mitad de los encuestados admitieron que los resultados de su actividad comercial fueron peores en el segundo semestre de 2023 en comparación con el primer semestre. Por su parte, un porcentaje similar lo consideró mejor o sin cambios. Por zonas geográficas, el peor comportamiento del mercado se dio en Benelux, donde el 100% de los encuestados dijo que sus operaciones se habían deteriorado.

El panorama también parece sombrío en Europa central, oriental, sudoriental y de habla alemana, Italia y el Reino Unido e Irlanda. Entre los sectores industriales, los negocios fueron particularmente desafiantes para los recicladores de plásticos y sólo ligeramente mejores para las empresas encuestadas dedicadas a la producción de polímeros y productos químicos.

Aunque el segundo semestre mermó las esperanzas de recuperación de la industria europea del plástico, el sentimiento general está lejos de su punto más bajo. Más de un tercio de los encuestados cree que el primer semestre de 2024 traerá a su negocio mejoras. Se trata de mejoras que serían considerablemente mayores que en el segundo semestre de 2023. Sólo el 16,7% de los encuestados espera nuevos mínimos.

Por lo que respecta al mercado interno europeo, el repunte es un escenario probable para el 30,4% de los encuestados. En lo que respecta a las exportaciones a otros países europeos, esta cifra es ligeramente inferior, del 29,2%. Sólo el 26,5% de las empresas cree en la dinámica positiva de sus exportaciones a países no europeos. El optimismo persiste en la Europa de habla alemana e Italia, donde la mitad de los encuestados espera una evolución positiva en el primer trimestre de 2024.

Para conseguir cambiar la dinámica del mercado, la proporción de empresas dispuestas a invertir parece estar aumentando. Así, alcanza casi un tercio, frente a solo el 19,7% en el segundo semestre de 2023. Este dato es el más fuerte desde el primer semestre de 2021.

La dinámica también es alentadora en el otro extremo de la balanza, con sólo el 23,9% de las empresas admitiendo planes para reducir sus programas de inversión. Si bien es menor que en el segundo semestre de 2023, está muy lejos del sombrío 8% del primer semestre de 2021.

Así, la proporción de empresas dispuestas a gastar más dinero en el primer semestre de 2024 es la más alta en España y Portugal, el Reino Unido e Irlanda, y Centro y Este de Europa. Teniendo en cuenta los crecientes costos a lo largo de la cadena de valor, no sorprende que la mayoría de los encuestados dijeran que sus planes de inversión se centran principalmente en soluciones de reducción de costos, como informó casi el 57% de los participantes.

Poco más de una cuarta parte de los encuestados expresaron su disposición a lanzarse a proyectos de expansión de capacidad, un buen resultado, dado que el desempeño empresarial en los últimos años dejó mucho que desear.

Sin embargo, todavía son más las empresas que despiden empleados que las que los contratan. Casi el 30,3% de los encuestados admitió haber despedido en el segundo semestre de 2023, frente al 26,2% en el primer semestre de 2023. Solo el 18,2% informó de un crecimiento de su plantilla, en comparación con el 19,3% en el primer semestre de 2023. Un poco más de la mitad de los encuestados informó que no hubo cambios en la fuerza de trabajo.

A pesar de todo, las expectativas en este sentido son buenas. Y es que, según la encuesta de PIE, más empresas de la cadena de valor del plástico planean contratar que las que prevén despidos en el primer semestre de 2024. La retención de empleados sigue siendo la tendencia dominante, y el 65,6% de los encuestados no espera cambios importantes en la fuerza laboral. Sólo el 21,3% planea aumentar la contratación y el 13,1% pretende reducir la plantilla.

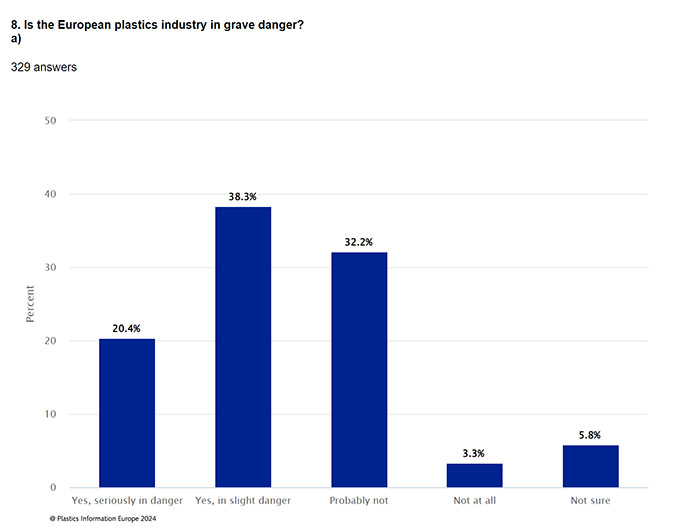

En el apartado de los temas que más preocupan a las empresas europeas del plástico, el 63,9% de los encuestados eligió los volúmenes de ventas como la principal preocupación, lo que refleja el temor de que, si no hay suficiente demanda, las empresas podrían verse obligadas a reducir sus operaciones.

Por su parte, los precios de venta, un factor estrechamente vinculado a la salud general del mercado, fueron una preocupación para el 48,8% de las empresas encuestadas. Los costes de la energía siguen molestando al menos al 56,1% de los actores del mercado, mientras que el coste de los materiales preocupa al 44,2%. Igualmente, al menos el 40% de las empresas siguen sufriendo costes laborales y salariales.

Aunque no tan alta como a principios de 2023, la inflación sigue siendo motivo de preocupación para el 44,2% de los encuestados. En general, las empresas lograron llegar a fin de mes, ya que el estado de liquidez afecta sólo al 10,9% de las empresas encuestadas.

Si bien la a IA existe desde hace tiempo, fue en 2023 cuando se generalizó y empezó a causar caos en los mercados por el miedo a la pérdida de empleos. Aplicaciones como ChatGPT provocaron debates sobre los cambios profundos que tales tecnologías podrían causar en prácticamente todos los segmentos. Pero la industria europea del plástico aún no ha sentido el impacto de la IA y la automatización.

Sólo el 9,8% de los encuestados cree que sus operaciones ya están afectadas. El 20,2% reconoce un ligero impacto, mientras que casi la mitad afirmó que la IA aún no ha desplegado su potencial. Entre las áreas en las que los gerentes esperan más ayuda de los asistentes digitales se encuentran la reducción de costos, una mayor eficiencia de producción y un mejor desempeño de la gestión.

*Para más información: https://pieweb.plasteurope.com/

21.02.2024